Төлбөрийн хэлбэрүүд

- D/P – (Documents against payment) – Импортлогч төлбөр хийсэн тохиолдолд баримтыг гардуулах;

- D/A – (Documents against acceptance) – Импортлогч вексель (Draft/Bill of Exchange)-д дараа төлбөр хийхийг зөвшөөрсөн тохиолдолд баримт гардуулах

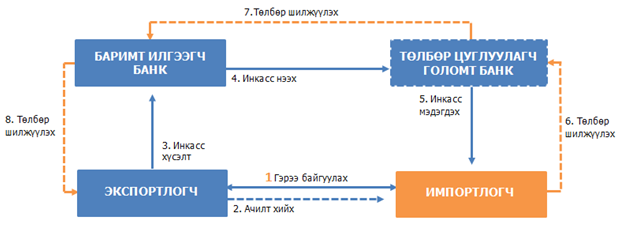

Инкассын схем

![3f0t6j9jg5rdu33246tjrev0ni]()

Инкассын шимтгэлийн хэмжээ

- Экспортын инкассын баримт явуулж төлбөр гүйцэтгүүлэх – 0.2% (50 ам.доллар – 200 ам.доллар)

- Импортын инкассын баримтыг төлбөр/акцептийн эсрэг хүлээлгэн өгөх – 0.2% (50 ам.доллар – 200 ам.доллар)

Нэмэлт үйлчилгээ (харилцагчийн хүсэлтээр авах шимтгэлүүд)

- Импортын инкассын баримтыг “free of payment” нөхцөлөөр хүлээлгэн өгөх – 0.2% (25 ам.доллар – 100 ам.доллар)

- Импортын инкасст төлбөрийг нэгээс дээш удаа хийх бүрт – 50 ам.доллар

- Импортын инкассын төлбөр хийх болон баримт хүлээн авахаас татгалзсаныг мэдэгдэх – 25 ам.доллар

- Импортын инкассын нөхцөлд өөрчлөлт орсныг мэдэгдэх – 10 ам.доллар

Тайлбар: Инкассын баримтыг шуудангаар илгээх зардлыг DHL компаний тарифаар тооцно.

Бүрдүүлэх материал

- Банкны инкасс нээлгэх маягтыг бөглөх (application form) PDF татах

- Худалдааны гэрээ

- Инкассын төлбөрт нэхэмжлэх баримтуудыг нэмж бvрдүүлнэ

Холбоо барих:

- Хаяг: Голомт Банк, Төв Оффис, Бүтцэт Санхүүжилтийн Хэлтэс

- Утас: 7575 1111 /1554, 1380/

- И-мэйл: tf@golomtbank.com

- Экспортын аккредитивийн маягт

Экспортын аккредитивийн маягт

- Худалдааны санхүүжилтийг хэн ашиглах боломжтой вэ?

- Гадаад худалдаа эрхлэгч аж ахуйн нэгж байгууллагууд бараа бүтээгдэхүүний импорт, экспортын үйл ажиллагаандаа тогтмол ашиглах боломжтой.

- Төсөл хэрэгжүүлэгч байгууллагууд гадны орнуудаас машин техник, тоног төхөөрөмж оруулж ирэх, тухайн төслийн барилга байгууламж барихад зориулсан бараа материал худалдан авахад урт хугацаат санхүүжилтийн үйлчилгээ тохиромжтой.

- МУ-д хэрэгжиж буй төсөл, хөтөлбөрүүдэд гадаадын аж ахуйн нэгж байгууллагууд оролцоход тендерийн баталгаа, гүйцэтгэлтийн баталгаа, урьдчилгаа төлбөрийн баталгаа гаргах үйл ажиллагааг Голомт банк түргэн хугацаанд шийдэж байна.

- Ямар тохиолдолд факторинг ашигладаг вэ?

Өргөн хэрэглээний бараа бүтээгдэхүүн, шатахуун, түүхий эд материал зэрэг олон л төрлийн бараа бүтээгдэхүүний худалдан авалтад факторинг ашиглах боломжтой.

- Факторингийн үйлчилгээ гэж юу вэ?

Энэ нь улс дамнасан худалдаанд хэрэглэгддэг худалдааны нэхэмжлэхийн дагуу авлага санхүүжүүлэх үйлчилгээ юм.

- ECA даатгалтай зээлийн талаар мэдээлэл өгнө үү? Импортын зээлээс ямар ялгаатай вэ?

Гадны орнуудаас машин техник, үйлдвэрийн тоног төхөөрөмж худалдан авахад урт хугацаат зээлийн санхүүжилт шаардлагатай болдог тул тухайн экспортлогч орны банкуудаас /зарим тохиолдолд Экзим банкууд/ урт хугацаатай, хөнгөлөлттэй зээлийг санал болгодог. Уг зээл, санхүүжилтийг зөвхөн “Export Credit Agency” буюу Экспортын санхүүгийн агентлагаас гаргасан даатгалын хүрээнд олгогддог тул ЭСА даатгалтай зээл гэж нэрлэдэг. Өргөн хэрэглээний бараа бүтээгдэхүүний импортын худалдан авалтыг ЭСА даатгалтай зээлээр санхүүжүүлэх боломжгүй тул богино хугацаат импортын зээл илүү тохиромжтой.

- Гадаадын банкны эх үүсвэртэй Импортын зээл авахад ямар бичиг баримт бүрдүүлэх вэ?

Импортын зээл олгохоор шийдвэрлэгдсэн тохиолдолд Гадны банкнаас худалдааны гэрээ, нэхэмжлэлийн мэдээллийг үндэслэн зээл олгогддог.

- Импортын зээлийн зориулалт юу вэ?

Импортын зээл нь Хятад, Орос, Герман, Япон зэрэг орнуудын банкуудаас олгож буй зээл бөгөөд тухайн орнуудаас худалдан авж буй бараа, бүтээгдэхүүний импортын санхүүжилтэд зориулагдсан зээл юм.

- Гадаадын компани дотоодын тендерт оролцох бол гадаадын банкнаасаа баталгаа нээлгүүлж болох уу?

Банк гадаадын банкнаас нээгдсэн баталгааг үндэслэн тендерийн баталгаа нээдэг.

Улс, орон нутгийн төсвийн хөрөнгөөр хэрэгжих төсөл, ОУ-ын хөгжлийн байгууллагуудаас зарласан төсөл хөтөлбөрөөс зарлагдсан тендерт оролцох хүсэлтэй гадаадад бүртгэлтэй компаниуп өөрсдийн орны банкнаас Голомт банк руу баталгаа нээлгүүлэн уг баталгааг үндэслэн Голомт банкнаас тендерийн баталгаа нээх боломжтой байдаг.

- Аккредитив эсвэл баталгааны ялгаа юу вэ?

Аккредитив нь ихэвчлэн худалдан авалт буюу ачилт бүрт нээгдэн ачилтын баримт баталгаажсанаар төлбөр хийгддэг бол Баталгаа нь илүү урт хугацаагаар нээгдэж баталгааны дүнгийн хүрээнд тогтмол бараа, бүтээгдэхүүний худалдан авалт, төлөлтийг хийдэг.

- Давхар баталгаажуулалттай аккредитив гэж юу вэ?

Дотоодын банкны аккредитивийг ОУ-ын өндөр зэрэглэлтэй банкаар давхар баталгаажуулалт (confirming) хийлгүүлэх буюу ОУ-ын өндөр зэрэглэлтэй банк давхар төлбөрийн үүрэг хүлээж буй хэрэг.

- Худалдааны нөхцөлтэй банкны баталгааг хэрхэн нээлгэх вэ? Эх үүсвэрийг заавал байршуулах шаардлагатай юу?

- Эх үүсвэртэй: Нээх баталгааны дүнтэй тэнцүү хэмжээний мөнгөн хөрөнгийг Банкинд урьдчилан байршуулснаар нээнэ.

- Эх үүсвэргүй: Зээлийн хүсэлтийн адил судалгаа хийгдэх тул та салбарын харилцааны менежерт хандан дэлгэрэнгүй мэдээлэл авах боломжтой.

- Гадаадын банкны баталгааг барьцаалан зээл авах боломжтой юу?

Гадаадын банкны баталгааг барьцаалан зээл олгох боломжгүй.

- Ямар төрлийн гадаад баталгаа гаргах боломжтой вэ?

Дараах төрлийн гадаад баталгааны үйлчилгээг банк үзүүлдэг:

- Төлбөрийн баталгаа

- Гүйцэтгэлийн баталгаа

- Урьдчилгаа төлбөрийн баталгаа

- Тендерийн баталгаа

- Нээгдсэн аккредитив, баталгааны нөхцөлд өөрчлөлт оруулж болох уу?

Нэг талын хүсэлтээр аккредитив, баталгааны нөхцөлд өөрчлөлт оруулдаггүй. Талууд харилцан тохиролцсон үед аккредитив, баталгааны нөхцөлд хэдэн удаа ч өөрчлөлт оруулж болно. Жишээлбэл: Аккредитивийн дүнг нэмэгдүүлэх, ачилтын хамгийн сүүлчийн огноог өөрчлөх, бараа ачигдах боомтын нэрийг өөрчлөх г.м

- Худалдааны гэрээнд аккредитив болон гадаад баталгааны бүх нөхцөлийг тусгах шаардлагатай юу?

Шаардлагагүй. Худалдааны гэрээ болон аккредитив, баталгаа нь тусдаа бие даасан хэлцэл юм. Банк аккредитив, баталгааг нээхэд худалдааны гэрээг үндэслэх хэдий ч гэрээний нөхцөлөөс үл хамааран талууд аккредитив, баталгааны нөхцөлийг нэг бүрчлэн тохиролцох шаардлагатай.

- Импортын аккредитивийн төлбөрийг хэзээ төлөх вэ?

Аккредитивийн төлбөр төлөгдөх нөхцөл олон янз байдаг. Жишээлбэл:

1) Шууд төлбөртэй: Ачилт хийгдээд бичиг баримт банкинд ирүүлж баталгаажснаар,

2) Хойшлогдсон төлбөртэй: Ачилт хийгдсэнээс хойш тохирсон хугацааны дараа (30, 60, 90 хоног г.м),

3) Холимог төлбөртэй: шууд болон хойшлогдсон төлбөрийн нөхцөл хосолсон,

4) Аккредитивийн дараах санхүүжилт: аккредитивийн төлбөрийг хойшлуулах зорилгоор төлбөрийг гадаадын банкаар урьдчлан төлүүлж зээл рүү хөрвүүлэх.

- Худалдааны санхүүжилтийг хэн ашиглах боломжтой вэ?

- Аккредитив хэрхэн нээлгэх вэ?

Банк аккредитивийг 2 төрлөөр нээнэ.

1) Эх үүсвэртэй аккредитив: Нээх аккредитивийн дүнтэй тэнцүү хэмжээний мөнгөн хөрөнгийг Банкинд урьдчилан байршуулснаар нээнэ. Энэ тохиолдолд Банк эх үүсвэргүй аккредитив нээсэн үед жилийн шимтгэл болон эрсдлийн шимтгэл тооцогдохгүй.

2) Эх үүсвэргүй аккредитив: Банк харилцагчийнхаа өмнөөс төлбөрийн эрсдлийг хүлээх тул зээлийн нэгэн адил судалгаа хийж аккредитивийг нээнэ.

- Аккредитив гэж юу вэ?

Худалдан авагч /импортлогч/ талын хувьд урьдчилж төлбөрийг төлсөн ч бараагаа хүлээн авах эсэх эрсдэл, харин худалдагч талын /экспортлогч/ хувьд бараагаа түрүүлж ачуулсан боловч төлбөрөө дараа нь хүлээж авах эрсдлийг аккредитивийн үйлчилгээ хаадаг. Өөрөөр хэлбэл, Аккредитив нь бараа бүтээгдэхүүнийг тохиролцсон нөхцөлийн дагуу нийлүүлсэнийг нотлох бичиг баримтуудыг ирүүлсэн үед төлбөрийг цаг тухайд нь бүтэн дүнгээр шилжүүлэх банкны төлбөрийн баталгаа юм.

- Аккредитив хэрхэн нээлгэх вэ?